做期货,就上期货返佣网,全国期货交易一站式返佣网

编辑:期货玩家老郭浏览:0发布时间:2024-03-19 10:43:23

国际股指期货行情

报告摘要

走势评级:股指:看涨

报告日期:2022年10月25日

★9月经济数据解读:

1、供给端:9月份工业增加值同比增速6.3%,环比0.84%,分别较前值扩大2.1%、0.52%。工业修复速度进一步加快。9月份服务业生产指数同比增速1.3%,较前值回落0.5%,服务业修复出现波动。工业与服务业之间的分化进一步加大。

2、需求端:9月份社零同比增速2.5%,环比0.43%。同比增速较前值(5.4%)回落2.9%。社零增速回落一方面受到去年高基数影响,另一方面疫情波及面扩大以及在各地严格的防疫措施之下,居民出行受阻,活动半径缩小所致。投资方面,1-9月固定资产投资累计增速进一步拔高至5.9%,环比增速0.53%,同比环比均连续三个月攀升,显示出较强的韧性和动能。基建单月增速走高至16.3%,较前值上升0.9%,仍旧是带动固定资产投资回升的最大分项。制造业增速上升0.1%,地产同比-12.1%,较前值跌幅收窄1.7%。地产投资跌幅边际有所缓和。整体固定资产投资中,建安投资增速进一步上升。

★投资建议:

9月份的经济数据延续了前期修复态势,总体趋势向上无虞,但供给强、需求弱的结构性问题仍旧突出。月度的经济增速随着疫情形势而潮汐性涨落。当前经济仍处于底部爬坡阶段,防疫形势仍然严峻,基本面仍处在跟随风险事件以及宏观政策力度亦步亦趋的进程中。近期股指波动较大,渐有脱离基本面超跌之势。当前国内形势稳定,二季度经济底被夯实,四季度各项政策将加大力度去压实推进,货币政策依旧稳健宽松,流动性拐点未至。在市场悲观情绪宣泄之后,股指有望回归正常基本面修复框架中。长期视角看,当前估值已处于历史低位,赔率较高,建议逢低布局。

★风险提示:

美联储加速加息,海外地缘政治风险上升。

报告全文

10月24日,国家统计局发布了3季度及9月份宏观经济数据。上半年中国经历了疫情的极端扰动,稳增长遭遇冲击。三季度中国虽然也受到高温、干旱以及地产、疫情的持续影响,但政策宽松积极,多项金融工具下达进行帮扶纾困,稳增长工作大力推进,整体局面好于二季度。

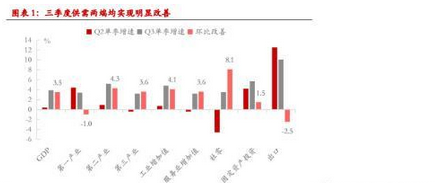

从季度维度看,3季度相对2季度呈现明显的修复态势。3季度GDP同比增速3.9%,高于市场一直预期的3.5%,相较于2季度增速0.4%反弹了3.5个百分点。且供需两端三季度同比增速均收正,扭转了部分领域同比负增长的态势。三次产业中,二产改善幅度最大(4.3%),三产次之(3.6%),一产增速则出现回落(-1%),主因7-9月高温干旱等极端天气影响,部分农产品生产受阻,供应紧张。需求端,三季度社零增速3.5%,较二季度(-4.6%)改善8.1%,成为三季度修复最明显的分项;固定资产投资持续发力,三季度录得5.7%,较二季度扩大1.5%;出口三季度增速10.07%,相较于二季度下降2.46%,主因美元走强,海外紧缩,全球需求下降所致。

虽然长期修复趋势逐渐明朗,二季度经济底被夯实,但三季度增速3.9%仍不及往年平均。考虑到低基数效应,我们预计若国内疫情缓解,各项稳经济工作推进压实,四季度经济修复延续,则四季度GDP增速有望达到4.5%左右,全年GDP增速3.4%左右。

1 供给端:9月份分化加剧

9月份工业增加值同比增速6.3%,环比0.84%,分别较前值扩大2.1%、0.52%。工业修复速度进一步加快。9月份服务业生产指数同比增速1.3%,较前值回落0.5%,服务业修复出现波动。工业与服务业之间的分化进一步加大。

1)工业修复高增,一方面因为去年基数较低(3.1%),去年7-8月份受双碳政策影响,限电限产下制造业增加值走低拉低工业增加值。去年8-9月,采矿业、制造业、公用事业增加值变化情况分别为2.5%→3.2%(+0.7%)、5.5%→2.4%(-3.1%)、6.3%→9.7%(+3.4%)。同理,本月制造业增加值高增也受到低基数影响。第二个方面可能受到8月份停电导致的订单在九月份迎来加快赶工的影响。

2)制造业方面,近似全面修复,除了酒饮茶制造业和汽车制造业,其余行业9月份增速均实现扩大。其中高科技行业以及中游加工制造业修复明显。高温褪去,企业全面复工,9月份微型计算机、智能手机、集成电路产量大幅反弹。另一方面,PPI走低,上游原材料成本价格下降,叠加基建投资全面推进落实,中游原材料加工制造业迎来大反弹。与建材制造相关的非金属矿物制品业增速迎来年内首次由负转正。化工、黑色、有色等加工制造业增速走高至10%以上。化纤、水泥、粗钢、钢材等产量也实现单月10%以上的反弹。

3)工业供给仍有提升空间。整体3季度工业产能利用率有所回升,最新值75.6%。9月份工业产销率回落至96.9%,周转减慢。二者均不及往年同期。外需走弱,工业品出口交货值增速下降至5%。打通内循环扩大内需成为工业产能提升、周转加快的关键。

2 需求端:消费边际回落,投资保持韧性

9月份社零同比增速2.5%,环比0.43%。同比增速较前值(5.4%)回落2.9%。社零增速回落一方面受到去年高基数影响,另一方面疫情波及面扩大以及在各地严格的防疫措施之下,居民出行受阻,活动半径缩小所致。迁徙规模指数显示从9月开始全国人员流动规模小于去年,中秋、国庆假期的迁徙脉冲均较去年减弱。百城拥堵延时指数下降,城市内部交通运输规模也出现回落。在居民活动半径缩小的情况之下,第三产业再次受到冲击。服务业生产指数与社零双双走低。

1)餐饮行业受到影响较大。餐饮收入增速9月份由正转负,录得-1.7%,相较于前值大幅回落10.1%。而商品零售回落2.1%,受到影响相对较小。

2)限上企业与限下企业的分化再现,限上企业零售增速6.1%,较前值回落3.2%,限下企业零售增速-1.83%,较前值回落2.68%。和前几个月规律一样,限上企业对疫情的边际弹性更大。

投资方面,1-9月固定资产投资累计增速进一步拔高至5.9%,环比增速0.53%,同比环比均连续三个月攀升,显示出较强的韧性和动能。其中,1-9月基建累计增速11.2%,较前值上升0.83%,制造业增速10.1%,较前值上升0.1%,地产增速-8%,较前值恶化0.6%。基建和制造业仍是拉动固定资产投资的主要力量。

单月视角看,9月份固定资产投资同比6.7%,较前值回升0.1%,基建同比走高至16.3%,较前值上升0.9%,制造业同比10.7%,较前值上升0.1%,地产同比-12.1%,较前值跌幅收窄1.7%。地产投资跌幅边际有所缓和。

1)基建方面,单月高达16.3%的增速与高频数据快速上扬形成印证。9月份高频数据显示沥青开工率回升,并且供给端,如前述,非金属制品业增加值由负转正,水泥产量增速由负转正,大幅改善14.1%个百分点。9月份建筑业PMI也逆势走高至60.2%。高温天气褪去,基建在政策推动下进入大规模快速落实阶段。

2)地产方面,单月跌幅收窄。其中开发方面施工面积、新开工面积、竣工面积累计增速分别为-5.3%、-38%、-19.9%,较前值扩大-0.8%、-0.8%、+1.2%。竣工端跌幅收窄,或为保交楼政策推进带动。销售方面,房地产销售面积、销售额累计增速-22.2%、-26.3%,跌幅较前值收窄0.8%、1.6%。前期进行松绑的多项政策在9月份形成了销售的转折,高频数据显示商品房成交面积有所回升。在9月底,更加大规模的纾困刺激政策出台,包括:央行、银保监会发布通知,决定阶段性调整差别化住房信贷政策。并且自10月1日起,下调首套个人住房公积金贷款利率0.15个百分点,5年以下(含5年)和5年以上利率分别调整为2.6%和3.1%,第二套个人住房公积金贷款利率政策保持不变。这是央行时隔逾7年首次下调首套个人住房公积金贷款利率。随后多地快速落实,已将首套房公积金贷款利率下调。销售好转也从资金面对房企进行支持,地产资金来源中,定金及预收款、个人按揭贷款增速有所收窄。但仍需注意的是,9月份地产相关指标的波动幅度较小,绝对量仍为负值,地产的边际波动能否持续尚需观察。今年内地产曾多次出现销售好转但迅速回落的现象。整体上,我们认为地产困境难反转,大幅反弹景气回升的概率较低。

3)整体固定资产投资,由于设备更新再贷款的投放,8月份迎来设备工器具购置的反弹。在9月份已经逐渐向建安投资转化。考虑到去年四季度低基数,预计后续固定资产投资增速仍将维持高位,对宏观经济形成支撑。

3 就业情况有所反复

9月份城镇调查失业率录得5.5%,相较上个月反弹,再次抵达警戒位置。9月份因疫情反复,多地采取了静态管理,故失业率有所回升。结构上,31个大城市失业率回升至5.8%,这也与服务业9月景气下滑有关。综合近四个月的失业率数据,6-9月分别为5.4%、5.5%、5.3%、5.5%,始终围绕5.5%左右波动,高于正常中枢水平,表明国内就业形势压力仍然较大。任何疫情扰动均能显著造成失业率上行至高位。国家虽然出台了一系列稳岗就业措施,诸如企业稳岗补贴、经营成本减免、扩大岗位等,但就业问题仍然需要更加大规模的追踪与落实。

4 投资建议

9月份的经济数据延续了前期修复态势,总体趋势向上无虞,但供给强、需求弱的结构性问题仍旧突出。虽然弱需求导致修复的幅度偏小,节奏偏慢,但受疫情所累也仍是不可避免的问题。三季度以来疫情频繁扰动,居民出行半径再次回落,收入预期依旧低迷。可以看到月度的经济增速随着疫情形势而潮汐性涨落。当前经济仍处于底部爬坡阶段,防疫形势仍然严峻,基本面仍处在跟随风险事件以及宏观政策力度亦步亦趋的进程中。

近期股指波动较大,渐有脱离基本面超跌之势。回顾历史,历次市场极端情绪均难以延续太长时间。当前国内形势稳定,二季度经济底被夯实,四季度各项政策将加大力度去压实推进,货币政策依旧稳健宽松,流动性拐点未至。在市场悲观情绪宣泄之后,股指有望回归正常基本面修复框架中。长期视角看,当前估值已处于历史低位,赔率较高,建议逢低布局。

重要提示:

本内容来源于网络,由期货返佣网老郭整理发布,难以设置访问权限,若给您造成不便,敬请谅解。

本网站www.jiujiufanyong.com不会因为关注、接收或阅读本内容而视相关人员为客户。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险。投资有风险,入市需谨慎。

本文由 期货玩家老郭 原创,转载请保留链接: http://jiujiufanyong.com/shishizixun/3517.html,更多实时资讯,请关注期货返佣网。

上一篇:今日白糖期货价格行情

下一篇:纯碱期货实时行情分析